Die Freiberufler-Rechnung

Letzte Aktualisierung am: 7. September 2025

Geschätzte Lesezeit: 6 Minuten

Rechnungen sind mit die wichtigsten Belege, die überhaupt in der Buchführung anfallen. Sie müssen ebenso wie andere Belege für zehn Jahre aufbewahrt werden, so lange gilt die gesetzliche Aufbewahrungsfrist für geschäftliche Dokumente. Für die Erstellung der Rechnung gilt, dass sie spätestens sechs Monate nach Erbringen der Leistung ausgestellt werden muss. Dabei spielt es keine Rolle, ob der Empfänger der Rechnung ein Unternehmen ist oder ob es sich um eine Privatperson handelt.

Rechnungen sind nicht nur für den Erhalt der Honorare für den Freiberufler wichtig, sondern auch, um dem Finanzamt gegenüber die Einnahmen belegen zu können.

Hinweis: Eine Rechnung muss immer bestimmten Anforderungen genügen, damit sie rechtsgültig ist und auch vom Finanzamt anerkannt wird.

Inhaltsverzeichnis

Die Angaben auf der Rechnung des Freiberuflers

Geht es um die korrekten Angaben, die eine Rechnung enthalten muss, so wird zuerst einmal zwischen den Kleinbetragrechnungen und den Rechnungen, die über der Kleinbetragsumme von 150 Euro liegen, unterschieden.

Zu den Rechnungen über 150 Euro:

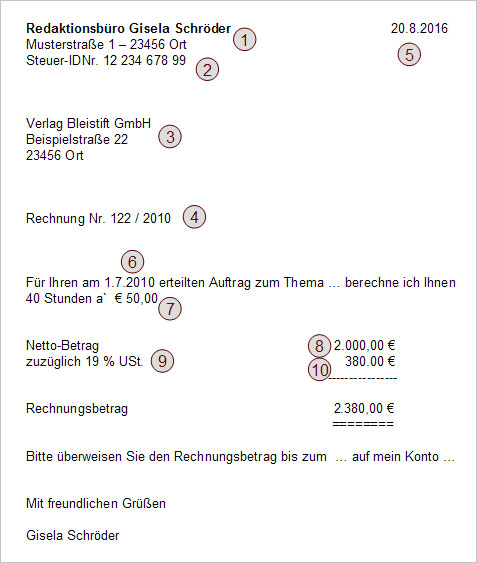

Folgende Angaben müssen darauf enthalten sein:

- Vollständiger Name und die komplette Adresse des Lieferers (des Freiberuflers)

- Umsatzsteueridentifikations– oder Steueridentifikationsnummer

- Vollständiger Name und komplette Adresse des Empfängers

- Fortlaufende Rechnungsnummer (kann eine Kombination mehrere Zahlen oder Buchstaben sein, muss aber fortlaufend und unveränderbar sowie einmalig sein)

- Datum der Rechnung

- Zeitpunkt der Lieferung (genauer Zeitpunkt oder Monatsangabe bei längerfristigen Lieferungen)

- Menge oder Umfang und Art der Leistung

- Nettoentgelt (eventuell aufgeschlüsselt nach Steuersätzen und Angabe eventueller Preisnachlässe, wer nicht umsatzsteuerpflichtig ist, gibt hier das Bruttoentgelt an)

- Umsatzsteuersatz von 7 oder 19 % oder Angabe über Umsatzsteuerbefreiung

- Umsatzsteuerbetrag, der auf das Nettoentgelt anfällt

Dabei gilt, dass jeder Beleg eine Rechnung darstellt, mit dem eine Leistung oder Lieferung abgerechnet wird, das Wort „Rechnung“ muss nicht zwingend darauf zu finden sein.

Ansonsten müssen für eine korrekte Rechnung die übrigen Vorschriften beachtet werden, wie zum Beispiel das Vorliegen der Originalrechnung beim Empfänger. Das bedeutet, dass es nicht so sehr auf die Form des Belegs ankommt, sondern vielmehr darauf, was auf dieser zu finden ist, der Inhalt ist also von Bedeutung.

Kleinbetragrechnungen kommen mit weniger Angaben und zum Teil anderen Angaben aus, als die „großen“ Rechnungen.

Zu den Kleinbetragrechnungen

Folgende Angaben müssen darauf enthalten sein:

- Vollständiger Name und komplette Anschrift des Lieferers (des Freiberuflers)

- Datum der Rechnung

- Menge oder Umfang der Leistung

- Bruttoentgelt

- Umsatzsteuersatz von 7 oder 19 % bzw. Hinweis auf Umsatzsteuerbefreiung

Wichtig sind die Angaben zur Umsatzsteuer

Sehr wichtig sind in dem Zusammenhang zum Beispiel die Angaben zur Umsatzsteuer. Sind sie nicht richtig ausgeführt, kann der Empfänger berechtigt sein, nur den Nettobetrag zu zahlen und eine berichtigte Rechnung zu verlangen. Vor allem Unternehmen, die schließlich zum Vorsteuerabzug berechtigt sind, werden hier pingelig darauf achten. Es sollte aber kein Unterschied gemacht werden, ob der Empfänger der Rechnung eine Privatperson ist oder ein Unternehmen, denn jeder hat das Recht auf eine ordnungsgemäße Rechnung.

Wichtig zu wissen ist, dass über bestimmte Leistungen, die von der Umsatzsteuer befreit sind, keine schriftliche Rechnung ausgestellt werden muss.

Empfehlenswert ist es aber schon rein aus buchhalterischen Gründen, immer eine Rechnung auszustellen. Ansonsten muss sich die Rechnung an die Vorgaben zum Inhalt halten, damit sie nicht angefochten werden kann und Rechtsgültigkeit besitzt.

Wichtige Angaben auf der Rechnung

Das Umsatzsteuergesetz (UStG) regelt, welche Angaben auf einer korrekten Rechnung zu finden sein müssen. Diese Informationen müssen zwingend vorhanden sein, damit das Finanzamt eine Rechnung als korrekten Beleg anerkennt. So müssen Name und Anschrift des Unternehmers, der die Leistung erbracht hat, auf der Rechnung zu finden sein. Auch Name und Anschrift des Rechnungsempfängers, Termin der Lieferung oder Leistung sowie Art und Menge derselben müssen darauf zu finden sein. Die Netto-Beiträge müssen nach Steuersätzen aufgeschlüsselt sein. Weitere Daten sind: Steuerbeträge in Euro, Datum der Rechnung, Rechnungsnummer (einmalig und fortlaufend) sowie die Steuernummer des Freiberuflers.

Wichtig: Wenn eine Rechnung nicht korrekt ausgestellt wurde, ist der Empfänger dieser nicht dazu verpflichtet, sie zu begleichen.

Fehler auf Rechnungen vermeiden

Rechnungen sind wichtige Dokumente, die unbedingt fehlerfrei sein müssen. Im schlimmsten Fall bekommen Sie Ihr Geld nicht – wenn ein Kunde eine fehlerhafte Rechnung erhält, muss er diese nicht bezahlen.

Das gilt zum Beispiel, wenn die Beträge nicht richtig aufgeschlüsselt sind oder wenn die Umsatzsteuer mit einem falschen Prozentsatz angenommen wurde. Werden die folgenden Fehler aber vermieden, müssen so bald keine Rechnungen mehr storniert werden.

| Fehler | Erklärung |

| Hinweis auf die Kleinunternehmerregelung fehlt | Freiberufler und Selbstständige nehmen nicht selten die Kleinunternehmerregelung in Anspruch. Fehlt der entsprechende Hinweis auf der Rechnung, muss diese teilweise storniert werden. Daher achten Sie immer darauf, zum Beispiel „Nicht umsatzsteuerpflichtig nach § 19 UStG“ auf die Rechnung zu schreiben. Siehe dazu auch die Tipps in unserem Ratgeber „Als Kleinunternehmer Rechnung schreiben„ |

| Zeitpunkt der Leistungserbringung fehlt | Der Zeitpunkt der Leistungserbringung muss auf der Rechnung zu finden sein. Damit ist gemeint, zu welchem Termin die Ware geliefert oder die Dienstleistung erbracht wurde. Hier reicht die Angabe des betreffenden Monats – nur erwähnt werden muss dieser eben. Möglich ist auch der Hinweis, dass der Leistungszeitpunkt dem Rechnungsdatum entspricht. |

| Rechnung ohne Steuernummer | Der Rechnungsersteller muss seine Steuernummer oder Umsatzsteueridentifikationsnummer auf der Rechnung erwähnen. Ansonsten ist die Rechnung nicht gültig. Die Steuernummer wird neben der Rechnungsnummer und der Bankverbindung geschrieben. |

| Keine einzigartige Rechnungsnummer | Jede Rechnung muss immer mit einer eigenen Rechnungsnummer versehen sein. Diese darf nur einmalig vergeben werden. Außerdem muss die Nummer fortlaufend sein.

Damit wird sichergestellt, dass jeder Geschäftsvorgang eindeutig mit den Rechnungen in Verbindung gebracht werden kann. Strafen drohen, wenn zwei Rechnungen die gleiche Nummer tragen. |

| Fehler werden falsch berichtigt | Es kann vorkommen, dass eine falsche Rechnung korrigiert werden muss. Doch das heißt noch lange nicht, dass sie dann richtig ist! Wichtig ist, dass der Empfänger der Rechnung beide Exemplare erhält, ansonsten kann die neue Rechnung zwar richtig geschrieben sein, ist aber dennoch nicht gültig. |

| Adressen werden falsch angegeben | Name und Anschrift vom Erbringer sowie vom Empfänger der Leistung müssen auf der Rechnung angegeben sein. Dazu gehört auch die korrekte Angabe der jeweiligen Gesellschaftsform. Wenn diese Angaben falsch sind oder gar nicht vorhanden, kann der Kunde die Rechnung stornieren.Er hat keine Möglichkeit, die Umsatzsteuer abzuziehen und muss die Rechnung gar nicht erst bezahlen. Hier muss eine neue Rechnung erstellt werden, die wiederum eine neue Rechnungsnummer erhält. Das Datum der Rechnung wird von der ursprünglichen Rechnung genommen. |

| Angabe eines falschen Steuerbetrags | Dieser Fehler betrifft nur diejenigen, die nicht als Freiberufler oder Selbstständige nach der Kleinunternehmerregelung tätig sind. Alle anderen müssen den fälligen Steuerbetrag gesondert ausweisen. Der bloße Hinweis, dass im Rechnungsbetrag die Steuer enthalten ist, ist nicht ausreichend. |

Wird der Steuerbetrag falsch auf der Rechnung angegeben, ergeben sich für beide Beteiligten mehrere Möglichkeiten. Zum einen kann es sein, dass der Kunde die Rechnung gar nicht erst akzeptiert und die Rechnung storniert wird. Dann muss ein neues Exemplar ausgestellt werden. Zum anderen wird vielleicht ein zu geringer Steuerbetrag ausgewiesen, dann müssen beide Parteien den noch offenen Betrag leisten.

Wurde aber zu viel Steuer angegeben und der Kunde hat diese bereits gezahlt, muss der Mehrbetrag abgeführt werden oder es müssen beide Parteien den Steuerbetrag berichtigen. Auf der einen Seite ist das die Vorsteuer, auf der anderen Seite die Umsatzsteuer. In dem Fall ist die Stornierung und Neuerstellung der Rechnung sicherlich der einfachere Weg.

Die elektronische Rechnung

Eine elektronische Rechnung muss ebenfalls diesen Anforderungen genügen. Dazu kommt, dass deren Echtheit und Unversehrtheit gegeben sein muss. Diese Vorgaben gelten auch für 2017. Mit Hilfe der elektronischen Signatur kann die Rechnung als korrekt ausgewiesen werden. Für die meisten Firmen ist es immer noch gängige Praxis, den Zahlungsbeleg in Papierform auszustellen.

Hinweis: Bei der Rechnungsstellung können Sie dem Kunden zusätzliche Informationen wie z. B. die Kundennummer, Versandkosten, den Hinweis auf Steuerbefreiung oder Aufbewahrungsfrist geben.

Diese Tipps und Hinweise zum Thema „Rechnung für Freiberufler und Selbstständige“ stammen vom Autor: Jürgen Busch

(43 Bewertungen, Durchschnitt: 4,63 von 5)

(43 Bewertungen, Durchschnitt: 4,63 von 5)

Hinterlassen Sie einen Kommentar